不動産投資を始める場合、銀行からローンを借りる場合が多いと思います。その際に求められる場合のある事業計画書について、どんな場合に必要なのか、どのように作成するのか、代行依頼をする場合についてご説明していきたいと思います。

目次

事業計画書とは

不動産投資をおこなっていくうえで収入と支出を長期的にシミュレーションしたものです。これくらいの期間をかけてこれだけの利益を得るためにこの物件を購入したい、ということを銀行などの金融機関に説明できるものです。事業計画書は必ずしも作らなくてはいけないものではありませんがこれをみた担当者が融資の判断をしやすくする材料として有効なものです。

流れとしてはまずは事業計画書を書き、方向性を微調整して納得するまで書き直し、おかしいところがないかできれば専門家にみてもらい最終調整をして銀行など金融機関へ提出、審査の流れです。

関連記事:不動産投資を始める前に知っておきたいローンの審査基準、審査期間はどのくらい?

不動産投資のローンで事業計画書を作るべき理由

誰に(Who)、何を(What)、どのように(How)提供するかを事前に計画し、自身の目標達成に役立てるとともに他者に理解してもらい協力を得るために作成します。費用、収益性、継続性をまとめて事業としてみえる形にしたものが事業計画書です。

いくらで購入するのか、いくらの収入が得られるのか、管理費はいくらか、結果的に何年でローンを支払えるのか、といった投資戦略を数値上で表した収益シミュレーションを作成することで銀行を納得させる根拠となります。税金対策や売却計画も盛り込んでおくとさらにクオリティが高まります。10年20年後の予測も立てておくことで自分自身の運用方針にもなりますので特に一棟アパートのような大きな大型融資になれば作成しておいて損はないのです。

不動産投資のローンで事業計画書が不要なケース

区分マンションの場合は収益の見通しが立てやすいため物件概要だけ事業性を判断する場合が多いです。

少ない自己資金で始められ、所有後もあまり手間がかからないので始めやすい投資です。

一方で一棟物件の場合は区分に比べてリターンの幅が大きいため金融機関のパッケージ型融資以外の場合事業計画書の提出を求められる場合があります。

リスクがあるのでは?と銀行に判断された場合提出を求められる場合があるため、信頼できる業者と相談しなおして物件を再検討することも必要かもしれません。

事業計画書の内容

事業計画書をいざ書こう!と思ってもどう書いたらいいか初めての場合わからないと思います。実は事業計画書に決まったフォーマットはなく、損益計算と資金計算をきちんと記載して担当者を納得させられる根拠をしっかり記載できればよいのです。

以下で詳しく説明いたします。

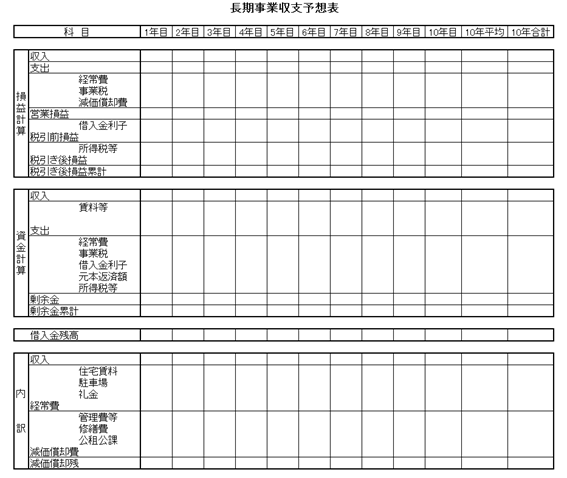

事業計画書の内訳

利益や税金を計算する損益計算、実際の現金の流れを計算する資金計算の2つにわかれています。

現金で受け取ったり支払ったりした収入や支出はすぐに収益、費用とできない場合があり、短期的に損益と資金は一致しないためです。

1.損益計算

収入、支出(計上費・事業税・減価償却費)、営業損益、借入金利子税引き前損益、所得税等税引き後損益、税引き後損益累計

2.資金計算

収入(賃料等)、支出(経常費、事業税、借入金利子、元本返済額、所得税等)余剰金、余剰金累計

3.借入金残高

4.内訳

収入(住宅賃料・駐車場・礼金)、経常費(管理費等・修繕費・公租公課)、減価償却費、減価償却費残

これらを年間通して表として作成したものが事業計画書になります。

フォーマット例

収入は予想される家賃収入の額のことです。年間収入には共益費を含んだ家賃で計算しておきましょう。敷金や礼金は退去時に返還するため含めず、更新料なども収益には入れません。近隣の似たような物件を調査し、その中から少し安めの家賃を参考に見積もりをしておきます。なぜなら満室になることは少なく、最低でも年間5%の空き室率が出ることが多いからです。

空室にどこくらいまで耐えられるか、借入金の返済はいつごろになるかが判断できる表が完成しているはずなのでこれをもとに投資を進めていきます。まずは税引き前損益を早期に黒字化し、累積繰越損失を解消することが当面の目標といえるでしょう。そして計画通りに進捗し、最終的に余剰金累計がプラスに転じていれば投資は成功したといえます。

また、その物件だけではなく類似した物件を調査してリスク要因を洗い出しておきましょう。そうすることで事前にリスク回避に動くことができます。

不動産投資で事業計画書以外に用意すべき資料

事業計画書を用意したらさらに、物件に関する資料、融資の評価依頼書、本人確認書類、連帯保証人、所持している物件概要も準備します。

物件に関する資料

不動産の住所・価格・面積・構造などが記載された物件概要書

登記簿謄本・公図・地積測量図・建物図面などの法務局にある資料

不動産会社との売買契約書

固定資産税と都市計画税の明細(または固定資産評価額証明証)

融資の評価依頼書

物件情報、希望融資額、希望融資期間、借入主体(個人か法人か)、担保・保証人、具体的な資金の流れを記載します

本人確認書類

- 経歴書(出身地、大学、職歴、補修資格、家族構成など)

- 金融資産一覧表(預貯金、株式、保険など)※通帳に印字されたもののコピー、保険証券など名前の入ったもの

- 身分証明書(運転免許証など)

- 源泉徴収票(直近3年分)

- 確定申告書(直近3年分)

- 借入金(ローン)の証明書(返済予定表)

- 賃貸借契約書(借家の場合)

連帯保証人に関する書類

- 連帯保証人の身分証明書

- 源泉徴収票

- 確定申告書

所持している物件概要

保有物件概要(物件名、所在地、土地面積、延床面積、竣工年、構造、戸数、購入年、年間家賃収入、融資を受けた金融機関、当初の借入額、返済状況、金利など)

法人で融資を受ける場合は登記簿謄本、決算書(直近3年分)がさらに必要になります。

1人で難しければ事業計画書代行をプロに代行してもらう

不動産投資に必要となる事業計画書の作成はただ記載するだけではなく、「事業」ですからきちんと自ら考えて計画しなくてはいけません。これを怠ると投資家としては買っていけないような物件にうっかり手を出してしまい、損害を被る可能性も高くなります。

そのため「面倒だな」「経験が浅い自分では心配だ」と感じる方は、賃貸経営コンサルタントに事業計画書の作成を依頼してはいかがでしょうか。

そのような賃貸経営コンサルタントは事業計画書の作成だけでなく、利益が出やすい不動産取得の相談や、リフォーム計画、空き室対策など不動産投資全般業務の相談をすることもできます。

専門家に相談すれば不安なことも解消されやすく、利益が出やすい経営方法までアドバイスしてくれますので1人で悩んだり調べたりする時間を大幅に短縮できます。

関連記事:不動産投資で重要となる管理会社の選び方とは?安心して任せられる業者を見極めるポイント

今はオーナー1人がリスクを負って不動産投資に関わるよりも、不動産のプロと連携しながら効率的に進めることができる時代です。少しの手数料で事業が成功しやすく、手間も省けるためどんどん次の不動産投資にもチャレンジできます。投資の効率を良くしたい方、事業の拡大を考えている方も代行会社を是非ご検討ください。

まとめ

事業計画者を作るべき理由は自身の目標達成に役立てるとともに他者に理解してもらい協力を得るため

区分マンションの場合は事業計画書が不要なケースが多い

事業計画書の内容は大きく、損益計算、資金計算にわかれる

「面倒だな」「経験が浅い自分では心配だ」と感じる方は事業計画書代行会社を利用すると便利

株式会社リッチロードでは全くの初心者からご経験者まで幅広く不動産選び、ローンの相談、購入後の管理、リフォームまで投資不動産に関するあらゆることを一貫してサポートさせて頂きます。